证券时报记者 胡华雄

股票回购增持再贷款正式设立已满两月,A股市场披露回购增持贷款的公司数量已超过200家。梳理相关情况可以发现,相关公司总体分布均衡,市场代表性强。

分析人士认为,股票回购增持再贷款政策,无疑为市场注入了新的活力,为A股市场带来长远积极影响。

股票回购增持再贷款政策

落地已满两月

今年10月18日,中国人民银行联合金融监管总局、中国证监会发布《关于设立股票回购增持再贷款有关事宜的通知》,设立股票回购增持再贷款,激励引导金融机构向符合条件的上市公司和主要股东提供贷款,支持其回购和增持上市公司股票。这意味着,股票回购增持再贷款政策正式设立已满两月。

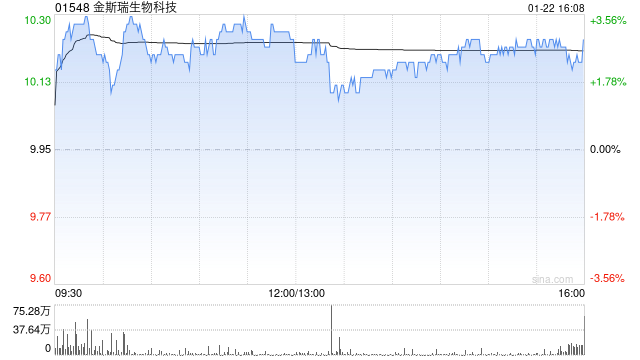

从这两个月A股市场股票回购增持贷款实践情况来看,从首家公司“吃螃蟹”,到陆续有其他公司跟进,可谓推进顺利,且已初具规模。

据Wind数据,A股市场披露回购增持贷款的公司阵容不断扩大,截至目前,数量已超过200家。

相关公司行业分布均衡

代表性强

从类型上看,回购贷款的公司占据了主导,数量超过150家,占比超过七成;股东增持贷款的公司数量亦超过50家;另有中国石化、中国外运、东阳光、海亮股份、金田股份等少数公司既披露了公司回购贷款,又披露了股东增持贷款。

从上市板来看,披露了回购增持贷款的公司中,主板公司最多,超过140家,科创板和创业板公司均超过20家。

另外,披露了回购增持贷款的公司行业分布相对均衡,既有不少新兴行业公司,又有不少传统行业公司。具体来看,若按照申万一级行业来看,医药生物行业公司最多,超过20家;电子、电力设备、交通运输、汽车、基础化工、农林牧渔、机械设备行业公司数量也居前,均超过了10家;社会服务、综合、建筑装饰、家用电器、通信、公用事业、国防军工等行业公司则暂时相对较少。

从公司规模上看,既有中国石化、海康威视、中远海控、牧原股份、阳光电源、京东方A、温氏股份等市值超过千亿元的公司,也有诸多市值较低的公司,其中市值低于百亿元的公司占了约一半。

从公司分红情况来看,约九成公司在2023年度进行过年度现金分红,高于同期A股市场全部公司进行过现金分红的公司数量占比,其中逾70家公司近12个月股息率超过2%。

为回购增持

提供有力保障

根据《关于设立股票回购增持再贷款有关事宜的通知》,21家全国性金融机构可发放股票回购增持贷款。21家金融机构按照市场化、法治化原则,在依法合规、风险可控的情况下,自主决策发放贷款的条件及是否发放贷款,自担风险,确保商业可持续。另外,按照利率优惠原则,合理确定贷款利率,原则上不超过2.25%。

按照金融机构拟提供的回购增持贷款规模来看,数据显示,有超过百家A股公司贷款金额上限过亿元。

比如海康威视近日披露的公告显示,公司取得了农业银行出具的《贷款承诺函》,农业银行浙江省分行将为公司提供不超过17.5亿元的贷款资金专项用于公司股票回购,贷款期限不超过3年,公司按需申请回购贷款专项资金,申请的贷款资金不超过实际回购金额的70%。另外,工商银行杭州分行将为中电海康集团提供不超过1.2亿元的贷款资金专项用于集中竞价交易方式增持海康威视股份,贷款期限不超过3年。

此前,牧原股份也公告,公司与中信银行股份有限公司南阳分行签署了《人民币股票回购/增持专项贷款合同》,中信银行将为公司提供24亿元的贷款资金专项用于公司股份回购。贷款期限自2024年10月21日至2025年10月20日,年化利率为2.25%。公司本次回购的股份将全部用于员工持股计划或股权激励计划。

另外,中远海能、东方盛虹、温氏股份回购增持贷款金额上限亦达到了10亿元或以上。

总体上看,金融机构给予了相关上市公司或股东重要的贷款资金支持,为相关主体进行回购或增持提供了有力保障。

分析人士认为,股票回购增持贷款政策作为资本市场的一项重要创新,旨在通过为上市公司和主要股东提供低利率贷款,支持其回购和增持股票,进而增强资本市场的内在稳定性,维护市场稳定运行,提升投资者信心。

还没有评论,来说两句吧...